Los diferentes escenarios de un banco globalizado

La digitalización es una tendencia imparable y uno de los principales retos a los que se enfrenta el sector bancario en el corto plazo. Todas las entidades son conscientes de que la tecnología es uno de los grandes ejes sobre los que debe girar su estrategia de futuro, y la implementación de este proceso, dando un mejor servicio a clientes más exigentes y formados, será un asunto prioritario para todos los agentes del sector de cara a 2018.

La digitalización es una tendencia imparable y uno de los principales retos a los que se enfrenta el sector bancario en el corto plazo. Todas las entidades son conscientes de que la tecnología es uno de los grandes ejes sobre los que debe girar su estrategia de futuro, y la implementación de este proceso, dando un mejor servicio a clientes más exigentes y formados, será un asunto prioritario para todos los agentes del sector de cara a 2018.

En este entorno, Banco Santander lanzó a mediados de 2017 su nuevo posicionamiento digital, Digilosofía, a través del cual la entidad pretende expresar su empeño por diseñar una tecnología que sirva a las personas y ayude a resolver las gestiones del día a día de una manera rápida y sencilla.

Según José Antonio Álvarez, consejero delegado del banco, a medio plazo, las oficinas se destinarán a servicios de asesoramiento o a ventas de alto valor añadido o complejas, como una hipoteca. Una predicción muy acertada teniendo en cuenta que los clientes digitales del banco no paran de crecer: las cifras publicadas por la entidad en septiembre del pasado año señalaban que el número de clientes que utilizan servicios digitales había aumentando en más de cuatro millones en los últimos 12 meses, hasta 24,2 millones, y prevé aumentar esta cifra hasta los 30 millones a finales del presente ejercicio.

Entrevistado por Juan José Toribio, presidente de IESE-CIF (Center for International Finance), el directivo participó en Encuentro del Sector Bancario organizado por el IESE y EY, donde explicó la estrategia de transformación digital que está llevando a cabo el banco y que, sin duda, se plantea como uno de los pilares básicos del año que ahora comienza.

Más allá de la digitalización, el CEO de la entidad cántabra deberá trabajar para cumplir los otros tres objetivos que el banco se ha marcado para 2018: financiar un crecimiento rentable, aumentar el dividendo en efectivo y acumular capital.

José Antonio Álvarez lleva desde 2014 al frente del banco presidido por Ana Botín, donde comenzó a trabajar en 1999 como responsable de gestión financiera.

Su carrera profesional se inició en 1984 en el Instituto Nacional de Industria (INI), y tras trabajar en las convulsas reestructuraciones industriales de la época, en 1988 pasó al Banco de Crédito Industrial, entidad perteneciente a Argentaria.

En 1989 le ficharon para la financiera de Caja Postal, donde estuvo hasta 1993, cuando fue nombrado director financiero del Banco Hipotecario, puesto desde el que orquestó la segunda privatización de la entidad con el entonces presidente, Francisco Luzón, y la tercera, con Francisco González, expresidente de Argentaria y ahora del BBVA.

En 1999, cuando el BBV y Argentaria se fusionaron, pasó a ocupar el cargo de director de Gestión Financiera. Tres años después, Francisco Gómez Roldán, director financiero del Santander, le fichó como responsable de gestión financiera de la entidad cántabra. En 2004, Gómez Roldán se fue a dirigir el recién adquirido Abbey National del Reino Unido y Álvarez pasó al equipo de Alfredo Sáenz como director financiero. Desde ese cargo ha controlado todas las compras de la entidad y conoce bien las filiales: es consejero en el banco de Polonia, Brasil y el holding de Estados Unidos.

JUAN JOSÉ TORIBIO: El sector bancario está atravesando una situación complicada marcada por la revolución tecnológica. En los mercados con una población envejecida ¿se está generando una situación de inmadurez?

JOSÉ ANTONIO ÁLVAREZ: Banco Santander obtiene la mitad de sus beneficios de los mercados emergentes y la otra mitad procede de los mercados maduros. El escenario que acaba de describir es el de los maduros, que son mercados que cuentan con una demografía poco favorable, y están viviendo una situación de desapalancamiento financiero. En el año 2008, las entidades de crédito prestaban 1,8 billones de euros, pero esta cantidad ha descendido hasta los 1,3 billones.

El crédito bancario ha descendido mucho en España con la crisis económica debido, sobre todo, al mal momento que ha atravesado el sector inmobiliario, una industria que demanda cantidades ingentes de crédito y que es muy difícil de sustituir.

Ahora, la economía española y las empresas están registrando un fuerte desapalancamiento y, por tanto, no podemos esperar crecimientos significativos en este ámbito. Sin embargo, tampoco creo que se vaya a producir inflación, porque la economía va a seguir creciendo a un ritmo normal. Es un proceso que ya tuvo lugar en Reino Unido o Estados Unidos, aunque estos países comenzaron a crecer muy rápido.

J.J.T.: ¿Qué previsiones hay para los mercados emergentes?

J.A.A.: En las economías emergentes es razonable pensar que los niveles de apalancamiento van a subir y que se puede registrar un gran desarrollo. Uno de los mercados donde el Santander tiene más potencial de crecimiento es Argentina, porque cuenta con un nivel de apalancamiento sobre el PIB cercano al 12%, mientras que cualquier país europeo se sitúa en torno al 130 o 140%. También México, con una deuda privada del 30%, y Chile, cuyo apalancamiento ronda el 80%, son buenos mercados para crecer.

En cualquier caso, son dos mundos completamente diferentes. Los mercados maduros tienen un elevado nivel de apalancamiento, tanto en el sector privado como en el público, y las posibilidades de crecimiento son relativas porque están asociadas al ritmo de la economía. En los emergentes, sin embargo, existe un gran potencial.

En estos momentos, en los mercados maduros, como España, existe una gran necesidad de dar crédito, y esta situación puede ser el preludio de una nueva crisis.

En épocas de desapalancamiento económico los créditos son uno de los pocos segmentos que dan ingresos. Por eso, tomar crédito a largo plazo en estas circunstancias puede ser un buen negocio. Además, hay tipos de interés extraordinariamente atractivos para inversiones a muy largo plazo contratando un tipo de interés fijo.

J.J.T.: En los créditos hipotecarios, ¿la tendencia es contratar tipos de interés fijo o variable?

J.A.A.: La experiencia profesional me dice que es mejor tomar préstamos a tipo fijo, pero la verdad es que la mayoría siguen siendo variables.

J.J.T.: Los tipos variables fluctúan en función del Euribor, que está basado en estimaciones y no en transacciones reales. ¿No cree que este método para calcular los intereses está fundamentado en una ficción?

J.A.A.: En los últimos años han comenzado a estudiarse nuevas fórmulas para realizar este tipo de cálculos. El Banco Central Europeo está buscando una nueva referencia que sea visible en el mercado, pero lo cierto es que el Euribor ha funcionado muy bien históricamente.

J.A.A.: En los últimos años han comenzado a estudiarse nuevas fórmulas para realizar este tipo de cálculos. El Banco Central Europeo está buscando una nueva referencia que sea visible en el mercado, pero lo cierto es que el Euribor ha funcionado muy bien históricamente.

Quizá en las épocas más duras de la crisis haya registrado alguna fluctuación fuera de la normal, pero en términos generales ha sido un buen indicador. Otra cosa es que desde el punto de vista académico sea la mejor referencia.

J.J.T.: Los tipos de interés llevan tiempo registrando cifras muy bajas. ¿Qué tendría que ocurrir para que normalicen?

J.A.A.: Generalmente, los tipos de interés reales están dos puntos por encima de la inflación. Pero actualmente existen unas fuerzas desinflacionistas muy fuertes a nivel mundial, que impiden la subida de los tipos de interés.

Una es la globalización, que hace que la producción se traslade a los lugares de bajo coste como India o África. Por otro lado, la digitalización y la venta online. El efecto Amazon sobre los precios es muy desinflacionista.

Los bancos centrales se sienten muy incómodos con tipos cero o negativos, porque no tienen margen de maniobra si llega otra recesión y, por eso, quieren empezar a recuperar los tipos poco a poco.

Para conseguirlo, una de las dos fuerzas tendría que desaparecer. Personalmente creo que el fenómeno de la globalización ha llegado para quedarse y las nuevas plataformas digitales pueden tener un modelo de negocio cuestionable, pero de momento siguen operando. Por tanto, no existen motivos para subir los tipos.

J.J.T.: A pesar de la coyuntura económica, el Banco Santander ha mantenido los beneficios, mientras la mayoría de las entidades bancarias retrocedían. ¿Cómo lo ha conseguido?

J.A.A.: Es cierto, pero también hemos tenido años malos. En 2011, 2012 y 2013 el mercado doméstico perdía dinero. Las mejores entidades se mantenían a flote, pero con retornos muy bajos que tan sólo alcanzaban el 2 o el 3%. En aquel momento, además, el retorno de capital era especialmente alto debido a la crisis de deuda soberana. Por tanto, en aquellos años el negocio fue francamente ruinoso.

Actualmente todavía no nos hemos recuperado del todo. El retorno ahora está entre un 7 y un 8%, y el coste de capital en España, siendo generoso, rondará el 9%.

A pesar de todo, el actual escenario de coste de crédito es relativamente bueno, ya que se sitúa en el 0,3%, mientras que en el año 2012 llegó a alcanzar el 3%. Probablemente en los dos próximos años no aparezcan amenazas en este ámbito, los niveles se mantendrán en el 0,3% o incluso por debajo y esto, sin duda, ayudará al negocio. Sin embargo, no hay que olvidar que la banca ha hecho un importante esfuerzo para reducir costes. El número de oficinas ha pasado de 45.000 a 27.000 y continúa bajando.

J.J.T.: La digitalización es uno de los principales retos a los que se enfrentan los mercados maduros. ¿Cómo está viviendo el Banco Santander este proceso?

J.A.A.: Aunque pueda parecer paradójico, los mercados desarrollados no son necesariamente los más digitalizados. De hecho hay mercados emergentes poco desarrollados que tienen un índice de digitalización muy alto. Han pasado de pagar en efectivo a hacerlo a través del móvil sin pasar por las tarjetas. Sin embargo, en Estados Unidos todavía se utilizan mucho los cheques.

El fenómeno de la digitalización ya es universal. Es más, yo diría que los países maduros que cuentan con medios de pago muy sofisticados, tienden a estar detrás en digitalización, porque la diferencia entre el medio de pago existente y el móvil es menor que pasar del efectivo al móvil.

J.J.T.: ¿Cuál es el futuro inmediato en el ámbito tecnológico?

J.A.A.: Los bancos establecidos nos encontramos ahora en una situación paradójica, porque hemos invertido mucho en una tecnología que ha cambiado. El reto más urgente está en está en digitalizar los sistemas medios, porque la parte front está bastante desarrollada y la parte del back todavía está en fase de arquitectura.

La migración al cloud es un hecho, pero todavía hay que tomar decisiones como qué tipo de cloud o en qué condiciones la información se manda allí. Y hoy por hoy no tenemos soluciones para todo eso.

El ritmo de transacciones a través del móvil crece al 20 o 30% anual, y los mainframe no están diseñados para eso. Por lo tanto, es necesario separar las transacciones de las consultas, y necesitamos una tecnología capaz de dar respuesta a cada uno de los segmentos.

Por otro lado, no hay que olvidar el tema regulatorio. El sector bancario está caracterizado por un exceso de regulación no siempre bien coordinada e, incluso, a veces contradictorio. Ahora, además, hay que regular todo aquello relacionado con el entorno digital y la ciberseguridad, que es un escenario completamente nuevo.

El Santander ha lanzado ‘Open Bank’ en España, un banco 100% digital, pero a la hora de operar vamos mano a mano con el regulador, aprendiendo unos y otros qué se puede hacer y qué no. Todavía no hay reglas sobre lo que se puede mandar o no a la nube y en qué condiciones, actuamos por pura lógica.

J.J.T.: ¿Se pueden obtener ventajas competitivas sostenibles a través de la digitalización?

J.A.A.: Puede ser, pero en España hemos visto entidades que apostaron decididamente por internet y otras que se quedaron al margen. Desde el punto de vista del cliente no está claro que esto constituya una ventaja competitiva.

Creo que basar la ventaja competitiva en la tecnología puede ser bueno temporalmente, pero no a largo plazo.

Hoy la digitalización no es una opción, la cuestión es a qué velocidad se realiza esta transformación y cómo combinar la transacción de un modelo a otro. En este ámbito las entidades tenemos una gran oportunidad para mejorar el servicio al cliente.

J.J.T.: ¿Pueden los servicios de valor añadido vinculados a la actividad de gestión de activos, fondos de inversión, o planes pensiones convertirse en una oportunidad para los bancos a la hora de transformar el modelo de negocio y dirigirlo al asesoramiento?

J.A.A.: En principio, este será el principal valor de la sucursal física en el futuro. Ahora la sucursal física tiene un valor transaccional muy limitado, porque el porcentaje de transacciones que se realiza desde la oficina están cayendo muy deprisa y seguirá descendiendo.

En Europa, probablemente, el asesoramiento estará dirigido a una población de edad relativamente alta y, por tanto, se dirigirá a jubilación o inversiones. Sin embargo, en países emergentes el asesoramiento estará en otros ámbitos como ventas de alto valor añadido o hipotecas.

A medio plazo podremos acceder a una plataforma de inversiones y un robo advisor nos informará sobre los diferentes productos. Pero habrá gente que prefiera hablar con alguien en persona antes de tomar una decisión.

Además, existen segmentos muy complejos, como el de las pymes, que requieren el asesoramiento de gestores especializados.

J.J.T.: ¿Se han convertido los clientes de los bancos en consumidores?

J.A.A.: En los últimos años, la asimetría en la relación cliente-banco a nivel información se ha igualado. El porcentaje de personas que cambia de banco una vez que empiezan a ser económicamente activas es sorprendentemente bajo.

En este proceso de transformación de cliente a consumidor confluyen varios factores. En primer lugar, la pérdida de confianza en los bancos. El sector está haciendo un gran esfuerzo por personalizar el trato gracias a los datos de los que disponemos. Tenemos más información que nunca, pero hasta ahora no podíamos utilizarla. Esto constituye todo un reto cuyo objetivo es las necesidades de nuestros clientes y ofrecerles una oferta mucho más dirigida como cliente, no como consumidor.

El Banco Santander tiene más de 130 millones de clientes en todo el mundo, 20 millones de ellos son consumidores que llegan a través del sector consumer y no se relacionan con nosotros directamente, sino a través de intermediarios.

Pero uno de nuestros principales objetivos de cara al futuro es tener clientes que nosotros llamamos vinculados o, lo que es lo mismo, leales y fieles.

El bitcoin está adquiriendo un gran tamaño. ¿Debería el regulador comenzar a preocuparse por este tema?

Desde el punto de vista financiero el bitcoin es prácticamente insignificante, más allá de cuanto sube. Comparado con los mercados de monedas de curso legal el volumen de transacciones es totalmente irrelevante.

J.J.T.: Hace unos años, el sueño de los alumnos de máster más sobresalientes era trabajar en banca. Hoy en día se ha reducido mucho el número de personas que quiere trabajar en este sector. ¿Cuesta ahora más atraer talento?

J.A.A.: Desde luego, en el Santander no tenemos este problema. Es cierto que en los últimos años han aparecido nichos relacionados con el mundo digital y tecnológico, incluso con el análisis de datos, que tienen una altísima demanda, pero yo no tengo la percepción de que haya un problema para atraer talento, y menos en un país como España. De haberlo, sería en segmentos muy específicos que tienen una gran rotación, pero hoy por hoy no es acuciante.

Han surgido empresas como Amazon o Google que resultan muy atractivas para trabajar, pero depende de los momentos y también de los sectores. En Estados Unidos, por ejemplo, la banca retail siempre ha sido menos atractiva que la banca de inversiones.

En la mayoría de los mercados en los que estamos presentes, seguimos ocupando los primeros puestos en las listas de mejores sitios para trabajar.

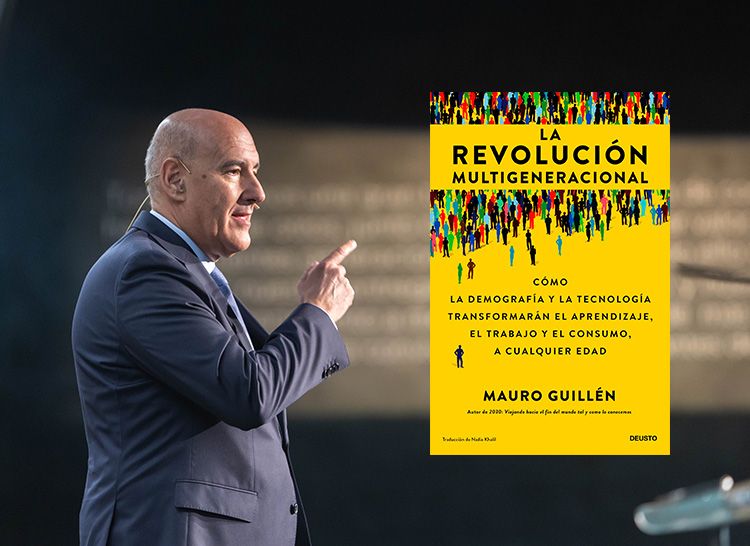

José Antonio Álvarez, consejero delegado de Banco Santander.

Texto publicado en Executive Excellence nº144 ene. 2018.

Últimos artículos