El sector inmobiliario mantiene su crecimiento pese a la crisis del COVID

La alerta sanitaria provocada por el COVID-19 está impactando en todos los sectores de la economía, incluyendo el inmobiliario. Las previsiones del mercado de la vivienda han tenido que recalcularse, y aunque el confinamiento ha producido una importante bajada de las transacciones, el mercado ha aguantado mejor de lo esperado estos meses de menor actividad.

El descenso de actividad en los primeros meses de la pandemia debido a las medidas para la contención y el cierre de actividades no esenciales, sin embargo, no sirve para extrapolar una tendencia de la demanda, ya que la caída se debió al cierre del mercado, y no a un cambio de conducta. Prueba de ello es la intensa recuperación en estos dos últimos meses de las nuevas operaciones de financiación para adquisición de vivienda.

De hecho, con el inicio de la desescalada se produjo una reactivación más intensa de lo que se esperaba en el mercado hipotecario y la actividad constructora se está recuperando más rápido que en otros sectores, si bien aún no se han alcanzado los niveles previos al estado de alarma.

Precios

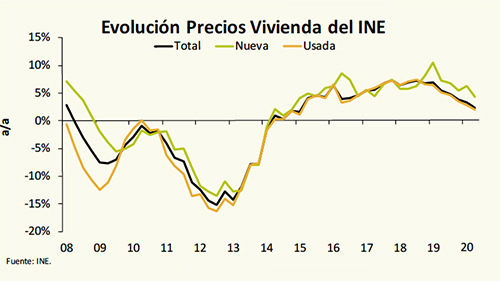

Según el informe “Situación del mercado de la vivienda”, elaborado por Bankia Estudios, el impacto en los precios ha sido, por el momento, inferior al previsto, aunque a nivel general se observa una intensificación de la tendencia de desaceleración que ya se venía registrando meses atrás, pero no una caída.

No obstante, hay que tener en cuenta que los indicadores de precios se han visto afectados por la inactividad del mercado y la falta de referencias.

No obstante, hay que tener en cuenta que los indicadores de precios se han visto afectados por la inactividad del mercado y la falta de referencias.

En general, se aprecia una ampliación del gap existente entre los precios de oferta y demanda, que se encuentran en un impasse a la espera de que se disipe la elevada incertidumbre, y con unas necesidades y pretensiones distintas.

En el mercado del alquiler, las grandes ciudades, con Madrid y Barcelona a la cabeza, están registrando una bajada de los precios debido al aumento del parque residencial en detrimento del turístico.

El precio de la vivienda nueva muestra mayor fortaleza que el de la usada. Dados los relativamente bajos volúmenes de viviendas en construcción como el stock de vivienda nueva sin vender, no hay sobreoferta y resulta previsible una mayor rigidez a la baja de los precios y una mayor resiliencia a la crisis.

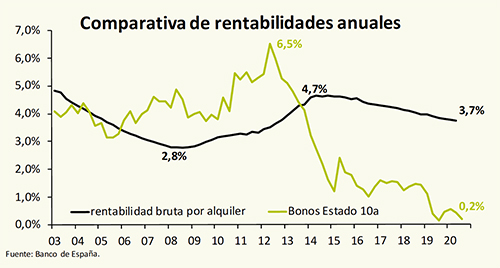

Una baja rentabilidad por alquiler es un indicador de burbuja en los precios de la vivienda, ya que apunta a unas expectativas de fuerte revalorización y la presencia de una demanda de inversión especulativa. La rentabilidad actual se sitúa en el 3,7%, el mismo porcentaje que había a principios de 2005 en un contexto de tipos de interés más reducidos. La brecha de rentabilidad con el bono a 10 años se encuentra en torno a máximos.

Una baja rentabilidad por alquiler es un indicador de burbuja en los precios de la vivienda, ya que apunta a unas expectativas de fuerte revalorización y la presencia de una demanda de inversión especulativa. La rentabilidad actual se sitúa en el 3,7%, el mismo porcentaje que había a principios de 2005 en un contexto de tipos de interés más reducidos. La brecha de rentabilidad con el bono a 10 años se encuentra en torno a máximos.

Peores condiciones de la demanda

Es muy probable que el deterioro del mercado laboral y el clima de incertidumbre afecten negativamente a la compra de viviendas en el corto plazo. Si bien en principio el impacto de la crisis sobre la renta de las familias se ha visto mitigado por los ERTE y otros estabilizadores automáticos, el elevado grado de incertidumbre sobre las perspectivas laborales y la evolución de los precios hacen prever un notable retroceso de las transacciones.

Actualmente las condiciones de financiación siguen siendo holgadas y la rentabilidad atractiva. Pero a diferencia de lo que ocurrió en 2008, ahora el sector de la vivienda no se encuentra en el epicentro de la crisis y la afronta en mejores condiciones, por lo que si bien se verá afectado no será de los más perjudicados.

La pandemia ha acelerado el cambio de los patrones de comportamiento que afectarán al ámbito residencial en el medio plazo

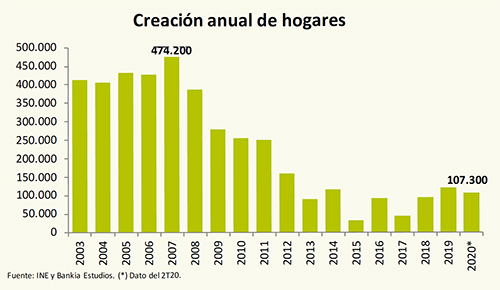

Ahora bien, la crisis provocada por la pandemia ha acelerado algunos cambios de hábitos y patrones de comportamiento -no solo económicos sino también sociales y demográficos- que afectarán al ámbito residencial en el medio plazo, y que están relacionados con la formación de hogares, los movimientos migratorios, el teletrabajo, las preferencias habitacionales y las prioridades de los compradores sobre las características y ubicación de la vivienda, que tendrán un significativo impacto en la demanda.

Expectativas

El mercado no presenta síntomas de sobrevaloración, sobreendeudamiento, sobreoferta, ni relajación excesiva de estándares crediticios que hagan pensar en una intensa corrección. Asimismo, la situación financiera y de vulnerabilidad de los hogares es más robusta que la de la anterior crisis.

La ausencia de desequilibrios apuntaría a que el ajuste se materializará inicialmente vía cantidades, y no tanto vía precios. Habitualmente los ajustes en precios se producen más tarde en el ciclo, ya que la oferta tiende a retraerse y esperar antes que vender con un descuento excesivo. En este sentido, se espera una caída de los precios en torno al 6% en 2020, aunque con diferencias por zonas y más acusada en la vivienda de segunda mano y en las zonas turísticas.

Mercado promotor

A diferencia de lo que sucedió en la crisis financiera de 2008, durante los últimos años no se ha producido un boom de la promoción que haga temer que aflore una sobreproducción en un momento de caída de la demanda.

A diferencia de lo que sucedió en la crisis financiera de 2008, durante los últimos años no se ha producido un boom de la promoción que haga temer que aflore una sobreproducción en un momento de caída de la demanda.

Tampoco se detecta que los compradores estén echándose atrás en las pre-compras. De hecho, el porcentaje de cancelaciones es similar al que se venía produciendo antes de la crisis, aunque algunos proyectos de nuevas promociones se han paralizado debido a la elevada incertidumbre y a la espera de que se despeje el panorama. No obstante, las transacciones de vivienda nueva que se están realizando a lo largo de este ejercicio corresponden a decisiones de compra tomadas hace más de año y medio, por lo que son un indicador retrasado.

También se observa que los proyectos están siendo más reducidos de lo previsto inicialmente y se están “faseando” las promociones, para tantear cómo va a responder la demanda, y no asumir excesivos riesgos.

La producción, por su parte, se ha ido ajustando al ritmo de la demanda real, y se ha basado en unas expectativas más realistas reduciendo así el riesgo de sobreoferta en caso de que se produjese una fuerte caída de las ventas. Esta flexibilidad de la oferta que permite adaptarse a un posible cambio de las condiciones de demanda es muy positiva, ya que en otras crisis, la rigidez del mercado en oferta y precios provocaba que al final el ajuste fuera más intenso.

Texto publicado en Executive Excellence n170, octubre 2020

Contenido sólo para suscriptores

El contenido completo de este artículo sólo está disponible para suscriptores. Por favor, haz clic aquí a continuación para ver las opciones de suscripción disponibles:

Si ya tienes una suscripción activa, inicia sesión aquí:

Últimos artículos